Содержание

- 1 Мощность автотранспортного средства (КМ)

- 2 Стоимость полиса ОСАГО в 2019 году в разных страховых компаниях: калькулятор

- 3 Стоимость полиса ОСАГО: порядок расчета, коэффициенты, тарифы, скидка за безаварийность

- 4 Калькулятор ОСАГО

- 5 Автокод – официальный сайт. Проверка авто по ГОСНОМЕРУ или ВИН коду

- 5.1 Что такое ОСАГО

- 5.2 Что такое КАСКО

- 5.3 Сколько стоит страховка на автомобиль

- 5.4 Стоимость ОСАГО

- 5.5 Выплата ОСАГО

- 5.6 Стоимость КАСКО

- 5.7 Достоинства и недостатки КАСКО

- 5.8 Нюансы страхования подержанных автомобилей

- 5.9 ОСАГО на подержанный автомобиль

- 5.10 КАСКО на подержанный автомобиль

- 5.11 Как сэкономить на КАСКО

- Действующее законодательство РФ требует обязательного наличия страхового полиса ОСАГО у каждого владельца автомобиля.

- Отказаться от покупки полиса не получится, поэтому многих водителей интересует вопрос, от чего зависит стоимость ОСАГО в 2019 году.

- Базовая страховка должна быть в каждой машине. Если у водителя не было ранее возможности купить полис ОСАГО, он должен сделать это как можно скорее, так как за отсутствие страховки можно получить штраф:

- 500 рублей, если автотранспортным средством управляет водитель, который не вписан в полис, а также если гражданская ответственность застрахована, но полис остался дома;

- 800 рублей, если ОСАГО у водителя нет вообще.

Узнаем, что влияет на стоимость ОСАГО.

Расчет стоимости определенной страховки можно произвести с помощью онлайн-калькулятора. Обычно в таких калькуляторах есть следующие поля:

-

вид автотранспортного средства — легковой автомобиль, грузовик, автомобиль с прицепом мотоцикл или скутер;

- сведения о количестве водителей, которые имеют право управлять конкретным ТС;

- информация о возрасте, стаже вождения водителя;

- цифровое значение, которое указывает на мощность мотора автомобиля;

- срок действия полиса (если взять полис на более длительный период, приобрести его можно по более выгодной стоимости);

- сведения о предыдущих страховках, если были;

- регион эксплуатации (КТ).

Порядок расчета стоимости страховки ОСАГО прописывается в Указаниях Центробанка РФ №604 от 20 марта 2015 года. Законом устанавливается единая методика расчета стоимости страхового полиса для всех страховщиков.

Также в документе указано, что базовую ставку страхового тарифа страховщик определяет самостоятельно по каждой категории ТС в пределах, которые устанавливает Приложение 1 к Указанию.

Текст документа можно найти по ссылке: http://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=177028&fld=134&dst=1000000001,0&rnd=0.00512518505206172#0.

Базовый тариф устанавливают в зависимости от вида ТС, юридического статуса автовладельца, цель использования автотранспортного средства. Также учитываются специальные коэффициенты.

К примеру, физическим лицам, у которых есть легковой автомобиль, используемый в некоммерческих целях, назначают минимальную базовую ставку. У юридических лиц при тех же условиях величина базового тарифа будет выше.

Специальные коэффициенты определяются техническим состоянием автотранспортного средства, показателями возраста, водительского стажа.

Каждому из коэффициентов соответствует определенный фактор. Рассмотрим подробнее, как рассчитывается ОСАГО.

Мощность автотранспортного средства (КМ)

Как влияет мощность автомобиля на стоимость полиса?

Коэффициент мощности устанавливают в зависимости от количества лошадиных сил в двигателе.

Варьируется в пределах 0,6-1,6. Минимальную величину назначают для автомобилей мощностью 50 л.с., для 150 л.с. и более — максимальная.

Такой порядок объясняется тем, что подобные автомобили считаются более опасными для других участников дорожного движения, чем автотранспорт с небольшим количеством лошадиных сил.

В расчет принимается регион регистрации машины, место прописки автовладельца или место регистрации фирмы юридического лица.

Территориальный коэффициент определяют количеством ТС в определенной местности, а также вероятностью наступления аварийной ситуации.

Пределы показателя: 0,6-2. Наибольшая вероятность ДТП предполагается в городах с населением более миллиона и с огромным транспортным потоком: Москва, Санкт-Петербург, Казань и другие.

Коэффициент устанавливают максимальный — 2. Минимальный (0,6) применим для малонаселенных местностей.

Если срок действия страховки заканчивается во время пребывания водителя вне региона его регистрации, это не значит, что действие полиса можно продлить только после возвращения домой. Более того, управление ТС без страховки наказывается штрафом.

Законодательством предусматривается оформление страхового полиса ОСАГО в любом регионе страны, какой бы регион водитель для этого не выбрал.

Но лучше выбрать страховую компанию с представительством в регионе регистрации владельца автомобиля.

Возраст, водительский стаж

Минимальная величина — 1,0. Ее назначают автовладельцам старше 22 лет и водительским стажем более трех лет. У водителей помоложе показатель повысится в зависимости от опыта вождения машины до 1,6-1,8.

Если несколько человек имеют право управлять одним автотранспортным средством, коэффициент будет определяться по водителю с наименьшим опытом.

Количество водителей

Цена полиса ОСАГО также зависит от количества водителей. При оформлении страховки автовладелец должен обязательно отметить количество лиц, которые допущены к управлению его автотранспортным средством.

Если у машины один водитель, нужно выписать страховку с ограниченным количеством водителей. Коэффициент равен 1. При неограниченном количестве (если автомобиль принадлежит компании-перевозчику), назначают коэффициент 1,8.

Увеличение коэффициента связывают с повышением риска наступления страхового случая при использовании автомобиля разными лицами.

Сроки действия полиса (КС)

Срок действия — период, на который заключается договор страхования. Стандартный период действия полиса ОСАГО — 1 год. Минимальный — 3 месяца.

Если водитель пребывает в РФ всего несколько дней, страховка оформляется на соответствующий период.

Чем меньше составляет срок страховки, тем дороже полис ОСАГО.

Максимальная ставка на три месяца — 0,5, на 9 месяцев — 0,95. Минимум — единица, устанавливают при автогражданке на срок от 10 месяцев.

Срок действия может продлеваться на любое количество месяцев, вплоть до года.

Узнаем, как рассчитывается скидка по ОСАГО.

Коэффициент при грубых нарушениях (КН)

Применятся, если:

- договор заключен или продлевается на год;

- собственник авто не изменился;

- при наличии одного из нижеследующих нарушений.

Нарушения, которые принимаются в расчет для КН:

- страховой компании были предоставлены ложные сведения, которые повлияли на стоимость страховки;

- умышленное содействие наступлению страхового случая;

- причинение вреда при обстоятельствах, которые были основанием для регрессного требования к тому, кто причинил вред.

Всегда равняется значению 1,5.

Коэффициент «Бонус-Малус» (КБМ)

Как влияет ДТП на стоимость ОСАГО? Параметр КБМ предназначен для поощрения безаварийной езды (предоставляется скидка) или наказания тех водителей, по чьей вине произошло ДТП (стоимость полиса ОСАГО при этом повышается).

С таблицей значений КБМ можно ознакомиться на сайте: https://www.alfastrah.ru/individuals/auto/osago/kbm/.

Применение таблицы:

После каждого года безаварийной езды нужно спуститься на строку ниже. Если аварии были, нужно перейти на строку, соответствующую количеству страховых выплат. При отсутствии страховки в течение одного года класс водителя будет равняться 3.

Накопленную годами скидку можно мгновенно потерять, если водитель станет виновником ДТП, и пострадавший при этом потребует денежную компенсацию от страховой компании виновника.

КБМ не учитывают при страховании прицепов. Скидка также не применяется, если договор ОСАГО заключается на транзитный автомобиль и на те ТС, владельцы которых зарегистрированы в иностранном государстве.

Максимальная скидка — 50%, что соответствует значению 0,5 и классу 13. Водитель получит самую большую скидку, если в течение 10 лет по его вине не будет проводиться страховых выплат.

Скидку можно рассчитать самостоятельно или проверить по базе РСА.

Итоговая сумма страховки равна сумме, которую получают в результате умножения нескольких величин.

Формула расчета ОСАГО выглядит так: Т= ТБ х КТ х КБМ х КВС х КО х КМ х КС х КН

Расшифровывается:

-

БТ — базовая тарифная ставка;

- КТ — территориальный коэффициент (место регистрации водителя);

- КБМ — скидка за безаварийную езду;

- КВС — возраст и стаж;

- КО — ограничивающий коэффициент, в который входят все указанные в страховке лица;

- КМ — коэффициент мощности двигателя (указывается в лошадиных силах);

- КС и КП — коэффициент сезонного использования и краткосрочного страхования;

- КН — коэффициент нарушений (нарушения перечислены выше, всегда равен 1,5).

Сотрудники страховой компании сами рассчитывают сумму страховки, но могут ошибиться в расчетах, а также намеренно допустить ошибку, чтобы стоимость полиса была выше. Поэтому следует выполнять свои расчеты, а затем сверять их с итоговыми.

Калькуляторы-онлайн также подходят для этой функции, но лучше искать сайт, на которых информацию разместили после апреля 2015 года (после этого срока в силу вступили новые правила расчета стоимости страховки). Новые тарифы сделали автогражданку дороже практически на 50%.

Лишение прав и штрафы

Некоторых водителей беспокоит вопрос, влияет ли лишение прав на стоимость ОСАГО. Законодательство не предусматривает перерывов или приостановок исчисления водительского стажа транспортных средств.

Водительский стаж рассчитывается с даты получения первого водительского удостоверения. Поэтому лишение прав не влияет на стоимость автогражданки.

А влияют ли штрафы на стоимость ОСАГО? На стоимость влияют только аварии, в которых был водитель был признан виновником, а пострадавший потребовал компенсацию у страховой компании виновника.

Влияет ли год выпуска автомобиля на стоимость страховки? Нет, влияет возраст водителя и стаж.

Есть ли возможность сэкономить?

Цену полиса можно немного понизить, изменив значения, которые используются для расчета стоимости страховки:

- ездить на машине средней мощности;

- зарегистрировать автомобиль на лицо, которое проживает в регионе с меньшим базовым тарифом;

- оформить страховку на одного водителя;

- стараться ездить без ДТП;

- купить страховку на год;

- зарегистрировать автомобиль на лицо, у которого есть льготы по страхованию ТС.

Стоимость страхового полиса ОСАГО зависит от множества различных коэффициентов, но итоговую сумму можно рассчитать самостоятельно.

Если Вы поняли, что Ваша страховая компания завышает стоимость страховки, необходимо подать жалобу в РСА и Центробанк. В базе РСА информация хранится несколько лет, поэтому все сведения буду тщательно проверены.

Также на сайте РСА есть калькулятор, который поможет Вам произвести верный расчет: http://www.autoins.ru/ru/osago/calculator/.

Вас заинтересует:

Стоимость полиса ОСАГО в 2019 году в разных страховых компаниях: калькулятор

Каждый вид транспортного средства должен быть застрахован, а точнее, страхуется на сам автомобиль, а автогражданская ответственность водителя перед другими лицами.

Компании не имеют полной свободы в отношении установки тарифов, но стоимость полиса ОСАГО все же может отличаться.

Влияние на цену оказывают как технические характеристики авто, так и опытность, и возраст самого собственника транспорта.

Правила страхования в данном случае регулируется законом «Об ОСАГО», ответственность за регулирование тарифов несет Центробанк РФ.

В последний раз подорожание ОСАГО наблюдалось в 2015 году в связи с внесенными поправками ЦБ РФ.

Следующее изменение цен планируется в конце лета – начало осени 2019 года, уже разработан проект, но он не вступит в силу до момента его утверждения правительством. На данный момент актуальны прежние тарифы.

Принципом расчета страховой премии является умножение базовой ставки на поправочные коэффициенты. Важны следующие правила:

Чаще всего страховые устанавливают максимальную базовую ставку, поэтому окончательная цена больше зависит от применяемых коэффициентов, которые от компании не зависят.

Как купить полис ОСАГО онлайн

Страховка на автомобиль нужна обязательно независимо от вида и грузоподъемности ТС.

Сейчас большинство компаний уже реализовали техническую возможность по оформлению полиса в режиме онлайн. Впрочем, этот метод имеет как плюсы, так и минусы. Из преимуществ можно отметить, что онлайн программа не может навязать дополнительных услуг, что приведет к удорожанию страховки.

Из недостатков стоит отметить, что не все данные клиент может внести правильно, а из-за ошибок полис может быть аннулирован, к тому же сейчас очень много мошенников, выдающих себя за лицензированные страховые компании. Узнать пройдена ли аккредитация можно на сайте РСА, там всегда обновляются актуальные данные.

Важно! Из всей доли страховщиков на рынке, реальную возможность оформить полис онлайн предлагают не более 50% компаний, остальные только разрабатывают данную опцию.

Заключить договор не сложно, для этого понадобится:

- Зайти на сайт страховой, произвести предварительный расчет.

- Приступить к оформлению заявки. Самостоятельно вычислять ничего не требуется, нужно указывать только качественные характеристики ТС, а также точные сведения из ПТС, СТС, водительского удостоверения.

- Далее, в соответствии с запросом формируется цена страховой премии и если клиент согласен с условиями, то ему нужно внести платеж за полис.

- Электронную версию договора пересылают на электронную почту, ее нужно распечатать и возить при себе на случай проверки сотрудниками ГИБДД.

Желательно выбирать не только самые дешевые предложения, но и ориентироваться на район расположения офисов компании. Значительно удобнее будет решать вопросы, при наступлении страхового события, если филиал находится неподалеку, поскольку отправлять документы почтой слишком рискованно.

Как рассчитать стоимость полиса ОСАГО

Если определить некоторые коэффициенты можно точно (например, коэффициент территории), то некоторые показатели рассчитать сложно, тот же КБМ исчисляют согласно переданным сведениям в РСА, а если какие то данные не были занесены в базу, то уже возникнет ошибка.

Страховые коэффициенты

Существует единая формула расчета ОСАГО, но почему-то, у компаний получается итоговая цена разной. В расчете помимо базовой ставки используются следующие коэффициенты:

Согласно наблюдениям, ОСАГО обходится дешевле для физических лиц, использующих авто в личных целях. Юридическим лицам цена устанавливается выше.

Порядок применения коэффициента «Бонус-Малус»

В данном случае имеется ввиду понижающий коэффициент при езде без ДТП. Благодаря КБМ стоимость полиса может быть снижена до 50%.

За каждый год езды без аварий показатель уменьшается на 0,5%, если страховые случаи были, то норматив наоборот увеличивается, максимально до 2,4. В зависимости от стажа устанавливается класс – от 0 до 13, чтобы достигнуть максимального класса нужно ездить до 10 лет без аварий. Существует два нюанса:

- Если к управлению ТС допущено несколько лиц, то в поле «Класс» необходимо указывать минимальный класс среди всех страхующихся лиц.

- Когда к управлению транспортом допущено неограниченное число людей, то в поле «Класс» необходимо указывать класс, определенный для собственника авто.

Узнать точный КБМ можно на сайте РСА, подав онлайн запрос.

Что такое калькулятор ОСАГО и как с его помощью найти самое выгодное предложение

- Рассчитать страховку на машину можно только примерно, поскольку базовые тарифы страховые стараются не афишировать.

-

- Более того, на сайте страховых созданы онлайн-калькуляторы, но только для примерного расчета, окончательная стоимость может быть совсем другой, и объясняют это просто – не обновились данные программы или клиент допустил ошибку.

- Есть оптимальный вариант – сделать расчет на сайте РСА, а затем уже проводить сравнительный анализ. Для этого нужно:

Зная предельное значение премии можно сравнивать данные по разным страховым.

Средние цены полисов ОСАГО

Чем дороже авто и мощнее, тем больше назначается премия. Далее в таблице приведен сравнительный анализ стоимости ОСАГО по нескольким популярным авто. Расчет сделан по водителю возрастом 35 лет и стажем 15 лет, год выпуска авто 2016, регион регистрации — Москва.

Наименование

Lada Priora 2016

Mercedes-Benz ML 2016

Opel Astra 2016

Росгосстрах

7550 рублей

10 982 рублей

8237 рублей

Альянс

7230 рублей

11 200 рублей

7920 рублей

Ренессанс Страхование

6390 рублей

10 003 рублей

7580 рублей

Расчеты приведены для столицы, в регионах цена может быть и меньше. Стоит заметить, что для авто марок Lada (2107, 2109, 2110, 2114, 2115) стоимость практически одинакова. Единственное что для ТС новой модификации ОСАГО будет дороже.

Оформить ОСАГО через Госуслуги – дешевле или нет? (2

Стоимость полиса ОСАГО: порядок расчета, коэффициенты, тарифы, скидка за безаварийность

Полная стоимость полиса ОСАГО рассчитывается индивидуально для каждого случая, поскольку при подсчете конечной цены берутся во внимание особенности регистрации авто, его технические характеристики и возможные льготы для каждого водителя.

Порядок расчета

Обычно при первом оформлении автостраховки клиент выбирает ближайшую официальную СК, то для последующего продления договора большинство клиентов начинают пересматривать предложения разных страховщиков с целью поиска оптимального варианта.

Однако в случае с ОСАГО особых отличий не будет, ведь порядок расчета стоимости страховки регламентируется действующим законодательством.

Чтобы рассчитать, сколько нужно будет заплатить за ОСАГО, необходимо обозначить несколько основных показателей, это:

- владельца автомобиля – стоимость автостраховки для физического и юридического лица будет существенно отличаться;

- место регистрации транспорта – чем ближе город регистрации авто к столице, тем выше будет цена страховки;

- мощность двигателя – один из основных показателей, влияющих на конечную цену ОСАГО;

- срок оформления договора – при стандартном оформлении полиса (на один год с возможностью дальнейшего продления) цена будет более выгодной, нежели при заключении краткосрочного договора на несколько месяцев;

- возраст указанных в полисе водителей, и стаж их вождения — принимаются во внимание все лица, утвержденные для управления данным автомобилем. Если среди списка опытных взрослых мастеров вождения имеются молодые люди, недавно получившие водительские права, цена на обязательную автостраховку будет существенно увеличена, вплоть до увеличения конечной суммы на 30-40%.

Чтобы корректно рассчитать стоимость страховки гражданской ответственности автолюбителей, оптимальным вариантом станет использовать один из онлайн сервисов для расчета ОСАГО.

Интернет калькулятор предоставлен на официальных сайтах ведущих страховых компаний, такая услуга позволит вам примерно подсчитать цену страхования, не выходя из дома.

Стоит отметить, что конечная стоимость автостраховки будет немного отличаться в силу имеющихся у вас льгот и дополнительных моментов.

Коэффициенты, используемые при расчете стоимости полиса ОСАГО

Чтобы рассчитать цену полиса ОСАГО используется стандартная утвержденная законом ставка, так называемая, база, к которой применяются соответственные индивидуальному случаю коэффициенты.

Для физических лиц минимальная ставка после 2014 года составляет 2 440 р., если же на автомобиле планируется таксовать, то применяется базовая ставка 3 654 р., для юр. лиц ставка будет еще большей.

Есть несколько основных коэффициентов, которые рассчитаны для определения конечной стоимости ОСАГО.

Среди них коэффициент территории, он определяется по месту регистрации авто и городу проживания владельца транспорта.

В Москве данный показатель составит «2», по области применяется сниженный тариф «1,7», полный перечень коэффициентов ОСАГО по территориальному признаку можно узнать на официальном ресурсе страховщика.

Следующим важным показателем для расчета суммы оплаты за ОСАГО станет коэффициент по мощности мотора. Данные мощности указаны в регистрационном свидетельстве авто, если мощность представлена в кВт, ее можно перевести в л.с., используя следующее равенство: 1 л.с. = 1,36*1 кВт. Коэффициент для расчета цены ОСАГО, зависящий от мощности авто:

- до 50 л.с. – 0,6;

- от 50 до 70 л.с. – 1;

- от 71 до 100 л.с. – 1,1;

- от 101 до 120 л.с. – 1,2;

- от 121 до 150 л.с. – 1,4;

- свыше 150 л.с. – 1,6.

Не менее важным коэффициентом станет показатель зависимости от физического возраста и общего стажа за рулем. Он имеет 4 различных значений:

- возраст до 22 лет + стаж вождения меньше 3 лет – 1,8;

- возраст до 22 лет + стаж больше 3 лет – 1,6;

- возраст старше 22 лет + стаж вождения менее 3 лет – 1,7;

- возраст старше 22 лет + стаж более 3 лет – 1,0.

Когда договором ОСАГО ограничено количество лиц, которым разрешено управление авто, берется максимальный показатель из имеющихся в списке водителей, при заключении договора без ограничения числа водителей показатель будет на своем максимуме, т.е. равным 1,8.

Коэффициент бонус-малус – показатель, свидетельствующий о количестве аварий за определенный период времени, поможет вам сэкономить при заключении договора. Чем меньше аварийных ситуаций и выплаченных страховых премий за конкретный период вождения у вас будет, тем высший класс вы получите, а вместе с ним и более выгодный коэффициент.

При первоначальном заключении договора ОСАГО водителю устанавливается 3-й класс мастерства с соответственным коэффициентом «1», после ближайшей аварии класс будет понижен, а коэффициент повышен, если же в течение года аварийных ситуаций не было, класс повышается, что позволит вам сэкономить при оформлении новой страховки гражданской ответственности.

Определить свой коэффициент безаварийности можно по следующей таблице.

Все вышеперечисленные коэффициенты используются при расчете цены автостраховки, поэтому каждый из них имеет немаловажное значение.

Как добиться оптимальной цены?

- мощность мотора транспортного средства;

- территория, где зарегистрировано авто;

- возраст водителя и опыт фактического вождения;

- показатель безаварийности.

Все эти критерии влияют на фактическую цену полиса, единственное, что в ваших силах осуществить для удешевления страховки – это устранить из перечня допущенных к вождению авто молодых водителей без особого опыта. В таком случае стоимость ОСАГО может быть ниже на 40%, точную цену лучше узнать у страховщика или же воспользовавшись он-лайн калькуляторами расчета ОСАГО.

Как сохранить «скидку за безаварийность», когда переводишься в иную СК?

Скидка за безаварийность – это сумма вознаграждения для добросовестных аккуратных водителей за каждый год вождения без аварийных ситуаций. При переводе в иную страховую компанию имеющиеся у вас льготы должны быть учтены и использованы.

Скидка за безаварийность привязана к определенному водителю, при этом за каждый последующий год безаварийного вождения транспортного средства класс водителя повышается, и соответственно, увеличивается размер полагающейся скидки.

Чтобы использовать положенные скидки в момент заключения договора ОСАГО с другой СК, при заполнении документов нужно предоставить новому страховщику официальную справку из последней страховой компании, или же копию последнего полиса страхования. Тогда все причитающиеся вам льготы и скидки будут учтены при заключении нового полиса.

Цена при продлении полиса

Продлить действие полиса ОСАГО можно двумя способами, при обращении в свою СК или же оформив новый договор у иного страховщика.

При продлении полиса в прежней СК вам не придется собирать никаких справок.

Если же вы планируете сменить страховщика, то за 2 месяца до конечной даты действия договора нужно подать заявление об отказе от продления полиса, а также взять справку для новой страховой компании.

Стоимость полиса при его продлении варьируется от таких показателей:

- скидка за безубыточность – когда на протяжении года водитель не попадал в ДТП и не получал страховых выплат, ему может быть начислен бонус в размере 5% в год, но не более 50% за десятилетие;

- надбавки за получение страхового возмещения – если за прошедший период страхователь получал возмещение от СК, стоимость полиса при его продлении может быть увеличена на сумму от 55% до 245%;

- сроки выполнения обязательств – договор обязательного автострахования не должен иметь перерывов, поэтому продлевать его лучше заранее, хотя бы за несколько дней до конца срока действия полиса. Иначе вам может быть выписан штраф, а новое оформление будет производиться «с чистого листа», т.е. без учета всех причитающихся скидок и льгот;

- оценочная стоимость авто – для определения этого показателя принимаются во внимание пробег, изношенность машины, рыночная цена на сегодняшний день. Чем меньше оценочная стоимость авто, тем меньше будет стоить и страховка;

- базовая цена полиса – основа стоимостного выражения автостраховки может меняться из-за внешних факторов страхового рынка, к которым относятся обменные курсы валюты, стоимость запчастей и услуг СТО, частота возникновения страховых рисков и пр.

Как изменить в страховке список допущенных к вождению людей?

Чтобы изменить список водителей в полисе, следует обратиться в офис своего страховщика. Для регистрации дополнительных лиц потребуется:

- оригинал полиса ОСАГО;

- удостоверение личности и водительские права вписываемого водителя.

Оформить изменения автостраховки может лишь владелец полиса при личном обращении к страховщику, аналогичную процедуру можно провести силами 3-х лиц при наличии нотариальной доверенности. После проведения изменений вам выдадут новый полис, старый документ придется оставить в СК.

Стоимость полиса после внесения изменений, скорее всего, изменится, поэтому вам придется доплачивать определенную сумму.

Цена ОСАГО рассчитывается с учетом добавленных рисков, к примеру, когда вы вписываете в полис взрослого водителя с немалым опытом вождения, стоимость страховки почти не изменится, а вот при добавлении в список молодого начинающего водителя, коэффициент за стаж и возраст моментально вырастет до максимальной отметки.

1 Комментарий

Калькулятор ОСАГО

Учтены изменения от 9 января 2019 года

Сейчас практически все страховые компании предлагают оформить электронный полис ОСАГО онлайн, не выходя из дома. Процедура заключается в заполнении анкеты на сайте страховщика, в которой указываются все необходимые данные для оформления полиса, такие как информациях об автомобиле, информация о водителях и т.п.

Стоимость полиса рассчитывается автоматически после введенных вами данных с учетом КБМ. Оплатить можно также онлайн с банковской карты.

После оплаты на ваш адрес электронной почты будет выслан электронный полис E-ОСАГО а также сопутсвующие материалы: правила страхования, памятка, извещение о ДТП с примером заполнения.

- Купить электронный полис ОСАГО вы можете на сайте компании Ингосстрах.

- При покупке полиса Е-ОСАГО, его действие начнется не ранее чем через 3 дня после оформления.

- Стоимость полиса ОСАГО рассчитывается на основе базовых тарифов и страховых коэффициентов по следующей формуле:

- Цена ОСАГО = Базовый тариф * КТ * КМ * КВС * КО * КМБ * КС * КН

Базовые тарифы и коэффициенты утверждаются правительством Российской Федерации. Коэффициэнты являются постоянными для всех страховых компаний, а величина базового тарифа имеет коридор, в рамках которого могут устанавливать цену страховые компании (с 2014 года). Таким образом, стоиомость полиса может отличаться в различных страховых компаниях.

Рассчитать стоимость ОСАГО на нашем калькуляторе можно предельно точно в независимости от выбора страховой компании.

Изменения от 9 января 2019 года:

- Изменились базовые тарифы. Диапазон стал шире. Напомним, что базовые тарифы устанавливаются в виде диапазона для различных типов ТС. К базовому тарифу применяются коэффициенты и таким образом рассчитывается итоговая стоимость полиса. Страховые компании могут устанавливать свой тариф в пределах коридора.

- КБМ будет устанавливаться один раз в год – 1 апреля. До этого дня он устанавливался на дату оформления полиса.

- Увеличился коэффциент для неограниченного числа водителей (КО) с 1.8 до 1.87. Коэффициент КО для юридического лица остался без изменений – 1.8

- Количество категорий водителей для определения коэффициента КВС (возраст-стаж) увеличено до 58. Для каждой категории свой коэффициент. Таблица приведена ниже.

Поправки от 25 сентября 2017 года:

- Теперь за возмещением необходимо обращаться в свою страховую компанию вне зависимости от количества участников ДТП. Это называется “прямое возмещение ущерба”. Ранее такой вариант был возможен только участников ДТП было двое.

Изменения от 1 октября 2015:

- Появилась возможность приобрести электронный полис ОСАГО через интернет. Не смогут воспользоваться этой услугой только водители-новички, информации о которых ещё нет в базе данных Российского союза автостраховщиков. Уточняйте возможность предоставления данной услуги конкретной страховой компанией.

Нововведение от 1 июля 2015:

- Автовладельцы получили возможность продлять полисы ОСАГО в своей страховой компании в электронном виде через интернет. За приобретением нового полиса необходимо по-прежнему обращаться в офис страховой компании.

Комплекс поправок в части выплат за вред жизни и здоровью от 1 апреля 2015:

- Лимит выплат по жизни и здоровью потерпевших увеличивается со 160 000 до 500 000 руб.

- Упрощается порядок подтверждения факта причинения вреда здоровью в ДТП и порядок получения выплаты по ОСАГО.

Изменение тарифов от 12 апреля 2015:

- Повышение базового тарифа на 40% и расширение тарифного коридора до 20 п.п., таким образом повышение составило 40-60%.

- Изменение территориальных коэффициентов как в большую так и в меньшую сторону. Коэффициенты повышены: Адыгея, Мурманская область, Амурская область, Республика Марий Эл, Воронежская область, Ульяновская область, Камчатский край, Челябинская область, Курганская область, Чувашия, Мордовия Коэффициенты снижены: Ленинградская область, Байконур, Магаданская область, Дагестан, Республика Саха (Якутия), Еврейская автономная область, Республика Тыва, Забайкальский край, Чеченская Республика, Ингушетия, Чукотский автономный округ

11 октября 2014 года было принято постановление правительства РФ, регламентирующее новый порядок расчета полиса ОСАГО.Вот основные нововведения:

- Появление тарифного коридора, который позволяет страховщикам отклонятся от базового тарифа в некоторых рамках. Таким образом стоимость полиса в разных страховых компаниях теперь может варьироваться в небольших пределах.

- Повышение базовых ставок для всех типов транспортных средств на 25-30%.

- Увеличение выплат по полису ОСАГО с 120 000 до 400 000 рублей

- Появилась возможность направит автомобиль на ремонт по полису ОСАГО

- Расширение Европротокола до 50 000 рублей

Страховые коэффициенты

КТ – коэффициент территории. Определяется регионом регистрации транспортного средства. Вот значения этого коэффициента для некоторых крупных городов:

Город Коэффициент территории

Волгоград

1,3

Воронеж

1,4

Екатеринбург

1,8

Казань

2,0

Красноярск

1,8

Москва

2,0

Нижний Новгород

1,8

Новосибирск

1,7

Омск

1,6

Пермь

2,0

Ростов-на-Дону

1,8

Самара

1,6

Санкт-Петербург

1,8

Уфа

1,8

Челябинск

2,0

КМ – коэффициент мощности ТС.

Мощность двигателя (л.с.) Коэффициент мощности

До 50

0,6

51-70

1,0

71-100

1,1

101-120

1,2

121-150

1,4

Более 150

1,6

КВС – коэффициент возраста и стажа. Если в полис вписывается несколько водителей, КВС определяется как максимальный их всех.

Стаж, лет →Возраст, лет ↓ 0 1 2 3-4 5-6 7-9 10-14 более 14

16-21

1,87

1,87

1,87

1,66

1,66

22-24

1,77

1,77

1,77

1,04

1,04

1,04

25-29

1,77

1,69

1,63

1,04

1,04

1,04

1,01

30-34

1,63

1,63

1,63

1,04

1,04

1,01

0,96

0,96

35-39

1,63

1,63

1,63

0,99

0,96

0,96

0,96

0,96

40-49

1,63

1,63

1,63

0,96

0,96

0,96

0,96

0,96

50-59

1,63

1,63

1,63

0,96

0,96

0,96

0,96

0,96

старше 59

1,60

1,60

1,60

0,93

0,93

0,93

0,93

0,93

КО – коэффициент ограниченного использования. Если договор ОСАГО не имеет ограничения по водителям, тогда применяется повышающий коэффициент КО = 1,8. В этом случае КВС не учитывается.

КС – коэффициент сезонности использования. Если страховка оформляется не на полный год, применяется понижающий коэффициент.

КН – коэффициент нарушений. Применяется в том случае, если по предыдущему договору ОСАГО есть нарушения, предусмотренные пунктом 3 статьи №9 Федерального закона об ОСАГО.

КБМ – коэффициент бонус-малус. Это коэффициент, понижающий или повышающий стоимость полиса в зависимости от аварийности в предыдущий страховой период.

Страховые компании используют сведения АИС РСА для приминения этого коэфициента при заключении договора ОСАГО со страхователем.

АИС – это единая база данных, в которую передают сведения все страховые компании, таким образом, коэффициент бонус-малус будет действовать для страхователя при обращении в любую страховую компанию. Таблицу расчета КБМ представлена ниже.

Сегодня существует 13 классов, предусматривающих применение соответствующих коэффициентов:

0 страховых выплат 1 страховая выплата 2 страховые выплаты 3 страховые выплаты 4 и более страховых выплат

М

2,45

М

М

М

М

2,3

1

М

М

М

М

1

1,55

2

М

М

М

М

2

1,4

3

1

М

М

М

3

1

4

1

М

М

М

4

0,95

5

2

1

М

М

5

0,9

6

3

1

М

М

6

0,85

7

4

2

М

М

7

0,8

8

4

2

М

М

8

0,75

9

5

2

М

М

9

0,7

10

5

2

1

М

10

0,65

11

6

3

1

М

11

0,6

12

6

3

1

М

12

0,55

13

6

3

1

М

13

0,5

13

7

3

1

М

Чем полезен калькулятор ОСАГО?

Расчет ОСАГО на калькуляторе позволяет узнать стоимость полиса до обращения в страховую компанию. Зная точную стоимость полиса заранее, вы обезопасите себя от навязывания скрытых дополнительных страховок.

Автокод – официальный сайт. Проверка авто по ГОСНОМЕРУ или ВИН коду

Игроков авторынка интересует вопрос, как оформить страховку при покупке автомобиля. При этом начинающие водители часто путают КАСКО и ОСАГО. Что же нужно знать про страховку при покупке б/у авто? Об этом мы расскажем в данной статье.

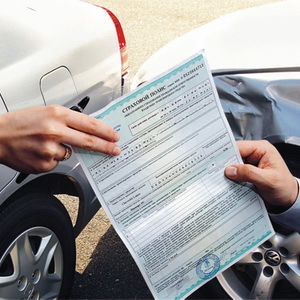

Что такое ОСАГО

ОСАГО является документом обязательного страхования. Благодаря ему происходит возмещение ущерба, причинённого другому автомобилю или здоровью пассажира. Без полиса машину невозможно поставить на учёт в ГИБДД, управлять ей и пройти техосмотр. Поэтому страхование автомобиля после покупки – важное дело, которое игнорировать нельзя.

При наличии ОСАГО в случае ДТП, в котором вы виноваты, выплачивать потерпевшему деньги будет страховая компания, выдавшая вам полис.

В обратной ситуации, при наличии полиса ОСАГО у виновника повреждений вашего авто в аварии, деньги получаете вы. Ремонт в обоих случаях автовладельцы делают самостоятельно.

Стоит заметить, что с ОСАГО вы страхуете скорее себя от финансового провала, нежели авто. Поскольку страховка покрывает только ущерб пострадавшему от вас в ДТП.

Также читайте: Как оформить ОСАГО при покупке подержанного авто

Что такое КАСКО

КАСКО является добровольным страхованием машины. При наличии КАСКО вы страхуете машину от угона и повреждений. При аварии, независимо от чьей вины, страховая компания займётся ремонтом вашей машины. Если авто угнано или уничтожено, компания выплатит его стоимость.

Принципиальное отличие КАСКО от ОСАГО в том, что с первым полисом страховая компания возьмет ремонт вашего авто на себя. В случае с ОСАГО ремонт машины вы будете делать сами!

Также читайте: Нюансы оформления КАСКО при покупке автомобиля

Сколько стоит страховка на автомобиль

Стоимость ОСАГО

Наличие ОСАГО является обязательным по законодательству РФ. Поэтому цена на него одинаковая для всех страховых компаний. Стоимость ОСАГО зависит от следующих факторов:

- Разновидность транспортного средства;

- Регион;

- Физический возраст страхователя и стаж вождения;

- Мощность мотора;

- Количество аварий.

Для молодых водителей стоимость ОСАГО будет выше из-за возраста и стажа, для опытных – из-за аварий, если таковые имеются. Стоимость ОСАГО варьируется от 12 000 до 23 000 рублей.

Выплата ОСАГО

Для выплаты пострадавший должен обратиться в страховую компанию виновника аварии. Стоит учесть, что при вашей вине в ДТП цена выплаты будет учитываться в соответствии с износом автомобиля (его возраст и пробег).

Порог выплаты ОСАГО – 400 000 рублей. Если цена ущерба оказалась выше, то вы вправе взыскать её разницу через суд и виновника ДТП.

Стоимость КАСКО

В отличие от ОСАГО, КАСКО самостоятельно назначает цену за полис. В среднем, она составляет 4-12% от рыночной стоимости машины. Вам могут отказать, если вы не подходите по требованиям компании в момент заключения договора. Допустим, превышен возраст автомобиля. Также в договоре прописывается сумма компенсации или ремонта. В показатели формирования стоимости КАСКО входят:

- Возраст и стаж водителя (чем младше, тем дороже);

- Условия хранения автомобиля;

- Семейное положение;

- Установка сигнализации;

- Количество аварий;

- Возраст автомобиля;

На последнем стоит заострить внимание. Чем старше машина, тем выше будет цена КАСКО. Риск поломки у подержанного автомобиля больше, а ремонт обходится не дешевле ремонта новых авто.

Достоинства и недостатки КАСКО

Плюсы:

- Спокойствие за автомобиль на год вперёд;

- Получение денежных средств или ремонта в случае аварии и непредвиденной ситуации, независимо от обстоятельств.

Минусы:

- Высокая стоимость. 4-12% от рыночной цены автомобиля может обойтись в кругленькую сумму;

- Неурегулированные законодательством цены;

- Нежелание страховых компаний оформлять б/у автомобили;

- Затягивание выплат;

- Фиксирование каждого случая в ГИБДД для получения справки;

КАСКО экономит ваши нервы, но тратит на это деньги. Большие или нет – решать вам.

Нюансы страхования подержанных автомобилей

Оформление страховки на б/у авто имеет свои способы сэкономить. Сейчас расскажем вам, как застраховать машину и остаться при деньгах.

ОСАГО на подержанный автомобиль

Страховку при покупке авто новый владелец должен успеть оформить на своё имя за 10 дней после покупки – именно такой срок выставлен в законодательстве.

Стоит учесть, что для перевозки автомобиля на технический осмотр потребуется или вызывать эвакуатор, или просить предыдущего владельца.

Зато после ТО везти машину никуда не надо, вы можете оформить страховой полис через интернет, что сэкономит время. Для оформления страховки на б/у автомобиль можно выбрать любую страховую компанию.

КАСКО на подержанный автомобиль

Оформление страховки КАСКО более трудоёмкий и сложный процесс. Не все страховые компании хотят брать под крыло подержанные машины.

Большинство компаний готовы взять на себя иномарки с износом до 10 лет и отечественные автомобили до 7 лет.

Такие авто можно застраховать по программам новых автомобилей: стоимость страховки дороже, а вероятность поломки новой машины существенно ниже. Важный нюанс: при выборе типа выплаты ущерба можно выбрать два:

- С учётом износа;

- Без учёта износа.

В большинстве случаев выгоднее брать для подержанных автомобилей выплату без учёта износа. Цена полиса может быть дороже на 15%, но это сэкономит затраты в будущем. Если страховка с учётом износа, то с момента заключения договора износ, который получила машина, не будет выплачен.

В случае аварии и при оценке ущерба компания выплатит сумму, удержав из неё тот процент износа, который добавился с момента заключения договора. Таким образом, вы получите не все деньги, которые потребует ремонт автомобиля.

Также важен момент, что на подержанные автомобили КАСКО использует ремонт на СТО, где никогда не учитывается износ автомобиля.

Как сэкономить на КАСКО

Есть несколько способов, как уменьшить стоимость при приобретении КАСКО.

- Воспользоваться франшизой страхования. С ней выплаты за угон и уничтожение автомобиля будут полными. Ещё плюс этого варианта в том, что в нём не учитываются стаж и возраст водителя, что подойдёт начинающим.

- Учёт износа. При приобретении КАСКО с учётом износа его цена упадёт на 15-20%.

- При выборе неоплаты ремонта страховая компания выплатит только стоимость новых деталей, а где ремонтировать авто, решать вам. Этот вариант позволяет сократить цену КАСКО на 40-50%.

- Ремонт у неофициального дилера поможет сократить стоимость полиса КАСКО на 20%. Но обратите внимание, что в этом случае официальный дилер может снять машину с учёта.

Сэкономить на КАСКО вполне реально, а лишним оно не будет. Если Вы хотите спать спокойно и иметь «козырь» в рукаве в случае непредвиденной ситуации, КАСКО Вам точно не повредит, а может и спасёт ваши финансы. Для остального хватит ОСАГО.

Также читайте: Какие документы нужны для страхования автомобиля